2021.12.10

想像力と知識を育む! いま注目のキッズコンテンツ「Amazon Kids+」とは?

2024.10.16

三井住友トラスト・資産のミライ研究所

人生100年時代、1人ひとりが将来を安心して過ごすための資産形成・資産活用のあり方について調査・研究している研究所。取引先企業の従業員や個人客に対して、セミナーや研修を通じて資産形成・資産活用についての情報発信と啓発を行なっている。また小学生以上を対象に、お金の役割や貯蓄方法など、「金融教育」の出張授業も実施している。

「ファイナンシャル・ウェルビーイング」とは、「将来のライフイベントを適切に把握し、賢い意思決定によりお金に関する不安を解消させ、未来に向けて自律的に行動できる状態」を指すアメリカ発の概念だ。

「ファイナンシャル・ウェルビーイング」とは、「将来のライフイベントを適切に把握し、賢い意思決定によりお金に関する不安を解消させ、未来に向けて自律的に行動できる状態」を指すアメリカ発の概念だ。

現在の収支がコントロールできていることはもちろん、長い人生において節目となるイベントを把握し、それに対してお金の見通しが立っている状態を意味する。

「ファイナンシャル・ウェルビーイングが高いと、幸福度(ウェルビーイング)も高まるといわれています。

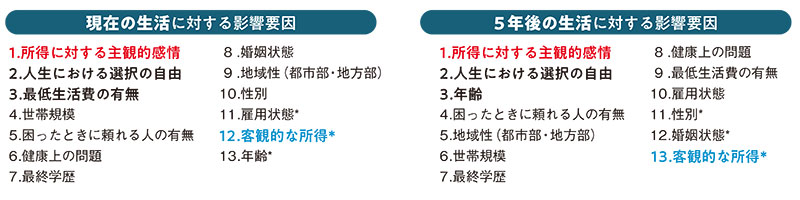

表1のウェルビーイングに関する調査の結果では、現在と5年後の生活、それぞれのウェルビーイングへの影響要因のトップは、『所得に対する主観的感情』、すなわち『自分が今の所得に対して満足しているかどうか』となっています。

*注:これらの指標は、P値0.05以下であり、統計的に主観的ウェルビーイングの影響要因としての重要性が低い。本ランキングは2023 年ギャラップ社が日経のためにDatewrapperで作成

*注:これらの指標は、P値0.05以下であり、統計的に主観的ウェルビーイングの影響要因としての重要性が低い。本ランキングは2023 年ギャラップ社が日経のためにDatewrapperで作成

出典:日本版 Well-being Initiative(日本経済新聞社が公益財団法人Well-being for Planet Earth、有志の企業や有識者・団体等と連携して発足した団体)

逆に『客観的な所得』、つまり『実際の所得金額』は12、13位と低めです。所得の金額がいくらというより、生活をしていく上で『所得に主観的に満足しているか』が幸福を感じる根本となっているのです」と資産のミライ研究所(以下、ミライ研)の矢野礼菜氏は説明する。

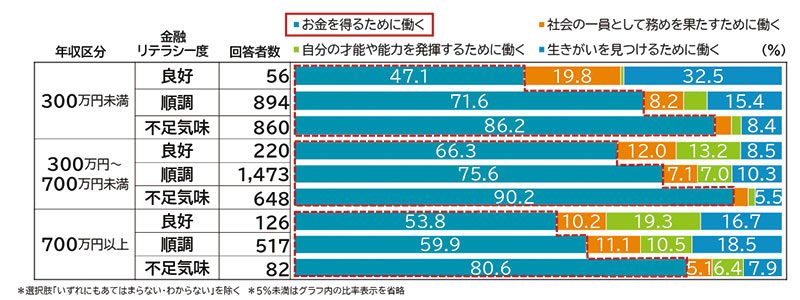

続いて図1、「金融リテラシー度と働く目的についての調査」でも、「金融リテラシー度」が良好なほど、「お金を得るために働く」との回答が減少し、「生きがいを見つけるために働く」という回答が多い。この傾向はどの年収区分でも同様だ。

出典:三井住友トラスト・資産のミライ研究所「金融リテラシー度とファイナンシャルウェルビーイングに関する実態調査」(2023年) より令和の“金融リテラシー”事情

出典:三井住友トラスト・資産のミライ研究所「金融リテラシー度とファイナンシャルウェルビーイングに関する実態調査」(2023年) より令和の“金融リテラシー”事情

つまり、お金の知識を備え、計画的に関われている人ほど、仕事に『収入を得る手段』という役割だけでなく、生きがいや意義を見出しているということだ。矢野氏は、「私達はその要因を、お金の見通しが立っている=自分の人生に主体的に向き合えるからだと分析しています」と語る。

ではファイナンシャル・ウェルビーイングを高めるにはどうすればいいのか。大切なのはまず、「自分はどんな人生を送りたいか」というライフプランを立てることだ。

そして、それに対応する「マネープラン」を考える。マネープランとはすなわち「お金の準備のための計画や資産形成をしていく」ということ。この際に柱となるのが、ヒト、モノ、お金の3つの要素である。(図2参照)

「ヒトは、子どもの教育資金、自分たちの老後の生活費など、家族の1人ひとりのライフイベントに沿って、必要な費用と時期を考えます。モノは、家や車など大きな買い物です。何が必要かと、それを手に入れるために必要な費用と時期を考えます。

そして、最後にお金。つまり、ヒト、モノの計画に必要なお金を、貯蓄、投資、ローンなどの活用も含めて、準備する方法を考えるのです」。

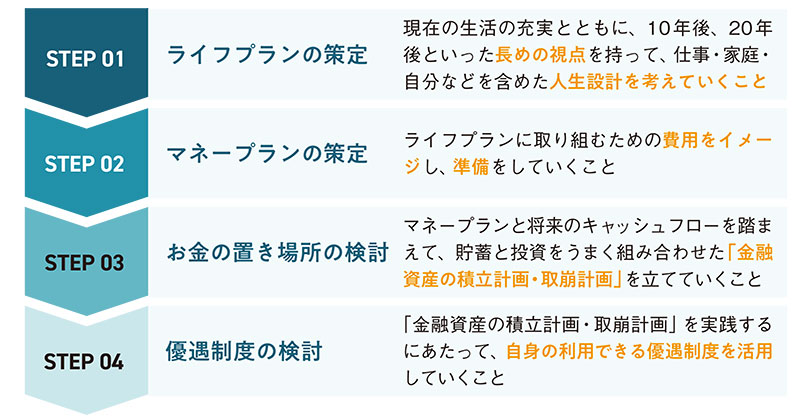

人生の計画を立てる→それに伴っていつ、どれぐらいお金が必要となるかをヒト、モノ、お金を柱に考える。このステップが、ファイナンシャル・ウェルビーイングにつながるということだ。次に、より具体的な4つのプロセスについて解説する。

ファイナンシャル・ウェルビーイングを高めるためには、以下の「4つのプロセス」をぐるぐる回しながら、資産形成に取り組むことが重要だ。やみくもにお金を稼いだり貯めようとするのではなく、自分や家族がどう生きたいか、どうあれば幸せかを考えて、それに必要な資産を計画的に形成していこう。

ライフプラン、マネープランの立て方や、さまざまな金融商品について学ぼう。書籍やセミナーをはじめ、最近はWEBコラム、YouTubeなどでも多くの情報が発信されている。ただし、情報の精度はさまざまで、中には真偽の怪しいものや情報に偏りがあるものも。

ライフプラン、マネープランの立て方や、さまざまな金融商品について学ぼう。書籍やセミナーをはじめ、最近はWEBコラム、YouTubeなどでも多くの情報が発信されている。ただし、情報の精度はさまざまで、中には真偽の怪しいものや情報に偏りがあるものも。

最初の一歩としておすすめなのは、金融庁の発信している情報や、金融広報中央委員会のWEBサイト『知るぽると』など公的機関の情報だ。

また、ミライ研をはじめとするさまざまな金融機関の研究機関も、中立的な立場から客観的なデータを発信しているので参考にしたい。

まずは自分の資産、足元の家計状況を把握し、次に将来のライフプラン、マネープランを考えよう。

把握の際に注意したいのが、共働きなどで収入元が2つ以上ある場合。夫婦の収入・支出がお互いにブラックボックス化していると、世帯単位のマネープランが立てにくい。将来のためにもしっかり話し合い、給与の額面だけでなく、差し引かれる社会保険料や税金、手取り、月々の家賃や食費まで見える化していこう。

このときおすすめなのが、らくちんな家計簿アプリ。最近は銀行口座などを紐づけ、自動的に支出ジャンルを振り分けてくれるものもあるので、積極的に活用したい。加えて、不動産や貯金などの資産、奨学金や住宅ローンなどの負債もチェックを。ライフプラン、マネープランの考え方は図3を参考に考えていこう。

出典:三井住友トラスト・資産のミライ研究所

出典:三井住友トラスト・資産のミライ研究所

● 収入…家族の給与、差し引かれる金額、手取り

● 支出…家賃、食費、被服費などすべての支出

● 資産…不動産、貯金、年金など、お金とお金に換えられるものすべて

● 負債…奨学金、ローンなど支払わなければいけないものすべて

家計を把握してライフプラン、マネープランを策定していくと、資産形成についての悩みや疑問が生じてくる。そこで活用したいのがプロの知見やプランニングだ。

家計を把握してライフプラン、マネープランを策定していくと、資産形成についての悩みや疑問が生じてくる。そこで活用したいのがプロの知見やプランニングだ。

金融機関、保険代理店、ファイナンシャル・プランナーなどさまざまな相談窓口がある。窓口によって特徴が異なるので、相談前にある程度知識を持っておき、「自分の悩みがどの窓口、どの商品だったら解決できそうか」を考えてから相談先を選ぶことがおすすめだ。

●金融機関

無料相談ができる、投資信託や積立投資などを活用したプランニングが得意

●保険代理店

無料相談ができる、生命保険や学資保険などを活用したプランニングが得意

●個人ファイナンシャル・プランナー

特定の商品に紐づかずフラットに相談できる、具体的な商品に紐づかない分、相談自体が有料となる

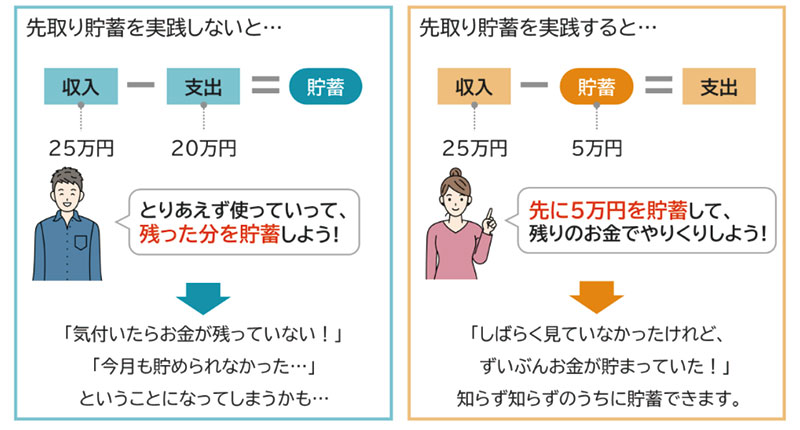

ライフイベントに合わせて、「お金」を準備するために行動しよう。貯蓄にあたってまず知っておきたいのは、「先取り貯蓄」の考え方。使って残った分を貯蓄するのではなく、あらかじめ一定額を貯蓄してから、残りでやりくりするというスタイルだ。

次に、金融商品の活用を考えよう。さまざまな商品があるが、マネープランを踏まえた投資の基本は「分散投資」と「長期投資」。

大きくもうけようとするのではなく、時間を味方につけて、コツコツ安定的な運用をしていく投資だ。投資先をさまざまなところへ分散させたり、長期運用型の商品を選択することで、総合的にリスクを低減しやすい。

また、「ヒト」「モノ」の準備にはローンや保険の活用も考えよう。住宅など高額なモノの準備には、計画的なローンが有効。学資保険、生命保険など、万が一にも備えることのできる保険も選択肢に含まれる。

出典:三井住友トラスト・資産のミライ研究所

出典:三井住友トラスト・資産のミライ研究所

● 先取り貯蓄

● 投資

● 各種ローン

● 学資保険・生命保険

お金の計画をするにあたっては、家族を会社と考え、「共同経営者」になったつもりで夫婦でお金の価値観を擦り合わせよう。

家計も会社経営と同じ。やみくもにキャッシュを稼ぐだけだと疲弊するし、金遣いが荒いのも困りもの。どういう経営方針なのか、まず価値観を2人で確認し、どんな喜びを得るためにお金を使っていくか、貯めていくのかを考えて工夫しよう。

また、家族の状況は刻々と変わるので、定期的に見直しが必要。スパンは家計の傾向が把握しやすく、行動も考えやすい「年に1回」くらいがおすすめ。お金の話をきっかけに、家族のウェルビーイングの目指し方を話し合えたら理想だ。

文:笹間聖子

FQ Kids VOL.18(2024年春号)より転載